您所在的位置: 首页>正文

建立投机持仓限制制度就是为了抑制过度投机,防范投机持仓过大引发价格扭曲和市场风险。从经济学意义上讲,对投机持仓进行限制,是为了使期货市场的供求关系免于受到过度投机的破坏,维持期货市场供求的正常平衡。

美国期市持仓限制的特点

1.持仓限制与商品供给量成正相关关系

美国期货市场对投机持仓采取单个月份持仓限制与总持仓限制并重的制度,持仓限制与商品的供给量成正比。商品供给量大的品种,持仓限制的绝对量也较大,但相对量较小;商品供给量小的品种,持仓限制的绝对量较小,但相对量较大。

2.单个月份持仓限制与所有月份持仓限制并重

美国的持仓限制制度是按照净持仓为标准进行衡量的,对相关品种单个月份持仓和所有月份持仓都有限制。所有月份总持仓限制,或称所有月份合并持仓限制,是对一个交易者在一种商品所有月份(包括现货月)的持仓加总后的总持仓实施的持仓限制。所有月份的总持仓是期货和期权持仓的总和。CME限仓原则为,所有月份总持仓是同一商品所有月份期货合约的持仓,加上所有执行价格(按delta系数折算后)的期权合并计算后的净多或净空持仓。持有期货多头合约、买入看涨期权、卖出看跌期权被视为多头持仓。相反,持有空头期货合约、买入看跌期权、卖出看涨期权则被视为空头持仓。CFTC规定,除现货月之外,任何其他单个月份的持仓限制一般约为所有月份总持仓限制的三分之二。

3.现货月份持仓陡然收紧

为了有效控制交割风险,美国期货市场还设置了现货月(交割月)持仓限制,额度大大小于单个月份持仓限制。现货月的持仓限制是从现货月前一个月的最后一个交易日(通知日)开始,而递减持仓限制则是在现货月的最后5个交易日开始。

现货月递减持仓与可交割商品量挂钩,把防范新老生产年度交替时可能出现的可交割商品供给不足引发的多逼空风险进一步制度化。现货月的递减持仓限制属于更严格的持仓限制,目前在CBOT的上市品种中,只对新老生产年度交替的小麦5月合约、糙米7月和9月合约实行递减持仓限制。小麦5月合约实行的是相对量递减持仓限制,按照CFTC的规定,现货月持仓限制不得超过可供交割商品量的四分之一。根据CBOT的规则,5月可交割小麦供给量达到或超过2400张合约时,投机持仓限制为600张合约。如果可交割供给量在2000张到2399张合约,持仓限制为500张。而糙米的递减持仓限制则采取了绝对量限制的方式,7月期货合约的持仓限制为200张,9月为250张。可交割商品供给量(deliverable supply)是指达到期货合约交割标准的商品供给总量。而在期货可交割商品供给中,真正能够用于现货月交割的,必须是已经备好的可用于期货合约交割的商品供给量。这里所说的“已经备好”的商品是指可以随时运达另一地点或者随时可以用于期货合约交割的商品。

4.持仓限制豁免的相关规定

根据CFTC的规定,可以豁免投机持仓限制的持仓包括套利(跨市场套利、同品种跨月套利和跨品种套利、以及符合要求的期权/期权套利、期权/期货套利)持仓、符合资质实体的持仓和套期保值持仓。善意的(bona fide)套期保值持仓是指在期货市场上对用于未来交割的合约所进行的交易或持有的头寸。在正常情况下,这些交易或持仓是暂时替代了随后将要在现货销售渠道进行的交易或持有的头寸,对于降低经营和管理风险在经济上是适当的。只有目的是为了对冲现货交易伴生的价格风险,持仓的建立和了结有序进行并且符合健全的商业习惯,才被视为善意的套期保值。风险管理持仓是为了管理在相对应的现货市场、相关市场或相关场外交易市场上持有的头寸而拥有的期货或期权持仓。掉期持仓限制作为风险管理持仓限制的一种,其持仓限制额度的豁免为持仓限制的两倍,对现货月持仓没有豁免。

CME限仓规则

1.CME限仓水平

根据CME规则559条,CME对到期月份合约实行限仓制度。部分品种限仓水平如表1所示。

表1:CME部分合约限仓水平和持仓责任报告水平 (单位:张)

*Position limit

**Accountability level

2.可以豁免限仓的情形

对于符合规定的真实意图套保持仓、风险管理持仓和套利持仓,经投资者提出申请、市场监管部审批通过后,可以豁免持仓限制。

第一,真实意图套保持仓:符合CFTC规章1.3(z)(1)定义的持仓。审批通过的真实意图套保持仓同时可以豁免降低持仓限额或限制交易的紧急要求。

第二,风险管理持仓:指持有符合要求的基础现货、相关现货、相关OTC市场头寸的投资者在期货、期权市场的持仓。

第三,套利持仓:指套利、跨商品价差、同种商品价差和符合要求的期权间或期权与期货的套利持仓。

3.持仓合并计算

第一,实际控制关系账户合并计算持仓:CME对持仓的合并计算更为严格,只要拥有10%以上账户的所有权,即被视为“账户拥有者”,需要将该账户的持仓与该“账户拥有者”的其他持仓合并计算。(除非此人是有限责任公司的有限合伙人、股东或会员,信托收益人或商品池的同一策略子商品池。)

第二,免于合并计算持仓的独立控制持仓:除现货月外,CME对以下两种情况的持仓不予合并计算:一是CFTC规章150.1(d)中符合要求的商品交易顾问(Commodity Pool Advisor, CTA)、商品池经营者(Commodity Pool Operator, CPO)等合格实体(eligible entity)在不同账户的持仓;二是CFTC规章150.1(e)中规定的为合格实体做投资决策的独立账户控制人(independent account controller)的持仓。

4.持仓责任报告水平

在1992年1月,CFTC批准了CME对于所有商品期货合约建立持仓限额标准的豁免申请,并许可CME针对某些特定的高流动性的金融期货合约建立持仓责任报告水平(Position Accountability)。持仓责任报告水平是一个与持仓限额(Position Limit)相对应的概念。具体来说,客户在某些风险较大的期货合约将面临所有月份固定持仓限额的严格管制,而在大多数期货合约上则只会面临持仓责任报告水平的报告要求。一旦达到该水平之后,客户只需向交易所报告其持仓头寸、交易策略以及套期保值交易信息即可。这样做的好处在于,能够及时顺应市场的快速发展,避免持仓限额的频繁改动,增强监管弹性。

起初,持仓责任报告水平主要运用在境外货币期货及期权等金融产品。此后,考虑到合约的高流动性,CFTC又在1992年6月进一步允许某些金属及能源产品也可以由交易所制定持仓责任报告水平。美国商品期货现代化法案(CFMA)在2000年出台后,CFTC正式将持仓责任报告水平的运用作为一项限制过度投机仓位的手段。在其对交易所发布的工作指引中,CFTC明确表示对于持仓量较大、日均成交量较高以及现货市场流动性较好的产品,如金融产品、无形商品期货合约及某些特定的有形商品期货合约等,交易所应更多采用持仓责任报告水平的方式制定相关标准,而不是持仓限额。

5.对违规超仓行为的处理

任何超过持仓限额头寸或可能导致超过持仓限额的买入或卖出申报都属于违规行为。如果清算会员因客户的持仓而超过持仓限额,那么在清算会员发现并将超额头寸平仓的合理期限内,不应视为违规。合理期限多为一个工作日。

如果客户因为在多家清算会员持有头寸而超过持仓限额,应视为放弃其头寸信息及身份信息的隐私权,监管机构有权要求其报告与交易、持仓有关的信息。该种情况下,该清算会员如果收到交易所通知后按比例及时进行平仓,则不被视为违规。

《多德—弗兰克法案》下的限仓新规

1.限仓新规更加严格

《多德—弗兰克法案》对《商品交易法》(CEA)的限仓条款有了修订,CFTC据此制定了更为严格的规章。《多德—弗兰克法案》对CEA做了修订,4a(a)2款要求CFTC在规定时间内制定指定合约市场(designated contract market,DCM)豁免商品和农产品期货、期权的限仓制度;4a(a)5款要求CFTC制定经济上等价于上述期货、期权的互换(swap)的限仓制度;并要求CFTC制定基于相同基础商品的合约的头寸加总限仓制度。2011年11月18日,CFTC发布了新的限仓规章,对原规章的相关部分Part1、Part150、Part151做了修订。

更为严格的限仓制度体现在以下几个方面。第一,对“真实套保交易”给出了新定义:规章1.3(z)(2)列举了套保交易的5种情形,1.3(z)(3)规定没有在列举情形之内的交易是否为套保交易,须由CFTC审批决定;第二,修订了头寸加总计算的标准;第三,新建了持仓报告制度(position visibility)。如果持仓超过规定的标准,需要向CFTC提交规定的报告。

2.新规执行受阻

2011年12月,代表大金融机构利益的两大协会——国际掉期交易协会(ISDA)和证券业与金融市场协会(SIFMA)向联邦法院提起诉讼,要求暂停执行新的限仓规章。2012年9月28日,华盛顿联邦法庭的判决否决了这一系列规则。主审法官罗伯特·威尔金斯(Robert Wilkins)在判决书中指出:“CFTC没有听从国会的指示,国会曾要求CFTC确定其规则对于减少、消除或防止过度投机是必要的。”

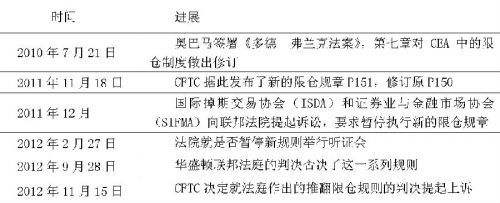

2012年11月15日,CFTC五位委员对是否上诉进行了投票表决,以三比二的投票结果决定提起上诉。CFTC委员之一巴特·切尔顿(Bart Chilton)指出,CFTC也可以重写相关规则,以加强委员会的公正性,从而保证限仓规则能够经受住司法检测。他表示对上诉很有信心,但认为修改规则可能是更快的方法。因此新的限仓规章何时能够执行仍存在很大不确定性。具体过程见表2。

表2:CFTC新限仓规则进展情况

启示与建议

1.将套利交易持仓纳入限仓豁免范围

目前,中国期货市场对投机头寸进行限仓,对套保持仓头寸实行审批制,对套利持仓没有全部实行限仓豁免。如果扩大限仓豁免范围,将跨商品品种或期权与期货之间的套利持仓也纳入限仓豁免范围,更有利于提高套利交易投资者参与期货市场的积极性。实际操作中,建议由交易所对套利的真实性、合理性进行审查之后确定套利持仓额度,投资者根据审批的额度控制自己的套利持仓。

2.扩大套期保值内涵,为服务企业审批套保额度

目前企业为了对冲商品生产、销售中面临的价格风险可以申请套保额度,但实际上套期保值的内涵更为广泛。CFTC的限仓新规中,如果企业收取的服务费用与商品的价格相关,也可以申请作为套保头寸,豁免持仓限额。建议我国期货市场扩大套保审批范围,将服务企业对冲与商品价格相关的风险也视作套期保值,更充分地发挥期货市场服务实体经济的功能。

3.限仓制度中为机构投资者预留空间

根据美国期货市场的经验,期货市场机构投资者成熟后,通常会设立多个账户,并授权具有相对独立性的职业交易员操作。上世纪80年代中期以后,在美国期货业界人士的屡次推动下,CFTC终于认可了对这类机构投资者即所谓合格实体不加总计算持仓。我国机构投资者持仓规模逐渐扩大后,也会遇到同一机构下多个独立账户是否加总计算持仓头寸的问题,建议在实际控制关系账户合并计算持仓时,为这类账户预留空间。

(执笔人:纪婧、王帅)

期货日报网声明:任何单位和个人,凡在互联网上以商业目的传播《期货日报》社有限公司所属系列媒体相关内容的,必须事先获得《期货日报》社有限公司书面授权,方可使用。

扫描二维码添加《期货日报》官方微信公众号(qhrb168)。提供市场新闻、品种知识干货、高手故事及实盘经验分享……每日发布,全年不休。

关于我们| 广告服务| 发行业务| 联系我们| 版权声明| 合作伙伴| 网站地图

本网站提供之资料或信息,仅供投资者参考,不构成投资建议。

豫公网安备 41010702002005号, 豫ICP备13022189号-1

《期货日报》社有限公司版权所有,未经书面授权禁止使用, Copyright © www.qhrb.com.cn All Rights Reserved 。