您所在的位置: 首页>正文

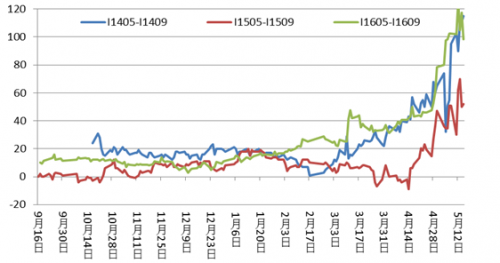

一、 铁矿石的贴水结构与供需周期

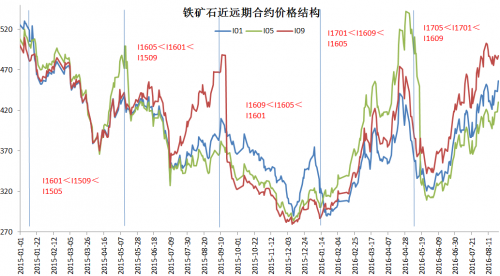

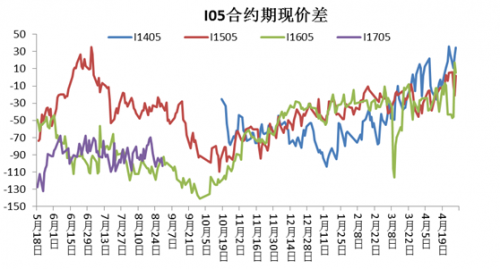

2013年10月18日,自铁矿石期货合约上市以来,一直呈现“远月贴水近月,近月贴水现货”的价差结构,供应过剩是其背后的本质因素。

图1.铁矿石的贴水结构

单位:元/吨

资料来源:WIND,信达期货研发中心

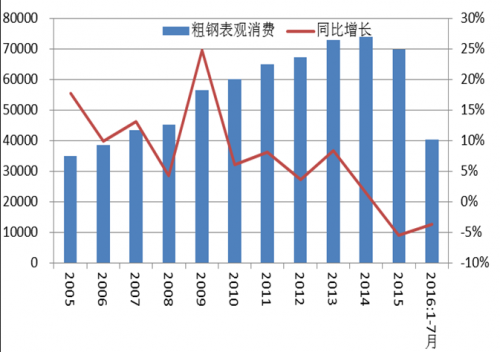

众所周知,全球铁矿石产能、产量仍处于过剩阶段,这种过剩是相对于两方面而言的:其一是以中国为主的钢铁需求进入盘整乃至下滑阶段;其二是具有成本优势的企业,仍不具备关闭的可能性。

图2.中国钢材表观消费需求与全球矿石产量

单位:万吨;百万吨

图片12

资料来源:WIND,信达期货研发中心

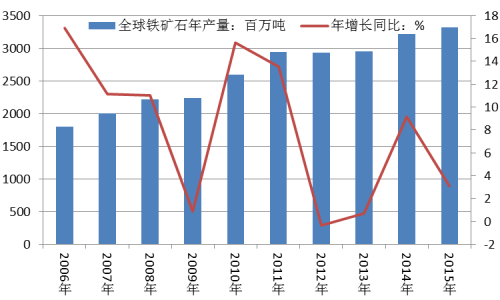

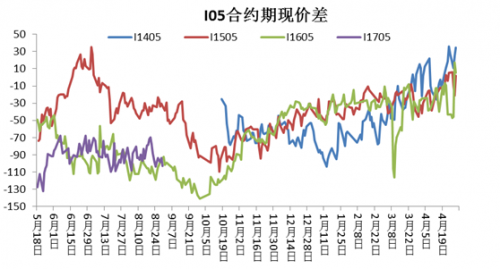

从中国铁矿石的供给来源来看,中国每年消耗的铁矿超过75%来自进口,其余由内矿补足;进口矿来源中,有超过80%来自澳洲和巴西两个地区,澳洲目前占比65%,这两个地区即四大矿山的主产区,四大产量约占世界产量的50%,行业集中度较高;目前这四大所具有的特点仍然是扩产周期,并且是成本不断压减中。高盛预计在未来的1-2年内铁矿产量仍将维持扩产状况。

图3.2016四大矿山现状说明

单位:万吨;美元/吨

资料来源:WIND,信达期货研发中心

因此,铁矿石自上市以来,多空充分博弈下,铁矿石一直保持这样的贴水结构。可以预期,在全球需求放缓的大背景下,只要扩产周期不变,这种贴水结构将一直持续下去。

二、 铁矿石期现回归的特点

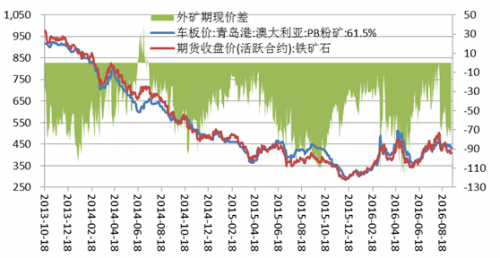

期货合约的设置使得临近交割月时,期现存在回归性。对于铁矿来说,随着交割月的临近,近月合约往往表现出的情形为:贴水结构下,近月逐渐向现货靠拢,远月仍保持较大贴水,该情形的出现则为我们提供了第一种正套的机会。以下我们先对各主力合约的期现回归特点做回溯。

图4.铁矿主力合约期现回归特点:剔除交割月

单位:元/吨

资料来源:WIND,信达期货研发中心

具体来看,01、05以及09合约临近交割月,都出现明显的期现靠拢现象,启动的时间点存在一定差异:对于01合约,回归的启动点出现在10月上旬;对于05合约,明显的启动点出现在1月中旬;对于09合约,启动点则位于5月上旬。从时间规律来看,一般启动时间为交割月前2.5-3个月,其中09合约启动的时间更早。

图5.铁矿石期现价差图

单位:元/吨

资料来源:WIND,信达期货研发中心

从各自的合约的统计数据来看,主力合约期现价差的大致波动范围为[-110,0 ], 一般出现极值时往往对应矿价反弹或转跌点,远月则出现更大的期现价差波动范围,参见附录1。从图4的回溯清晰可见,2016年3月9日附近,期现价差出现异常,钢材供需错配下,铁矿贸易商挺价、现货大幅拉涨、期货盘面维稳,导致期现价差出现异常点,05合约期现价差超-110、09及01超-150。

从铁矿期现的回归特点,我们发现,随着交割月的临近,近月在向现货靠拢的同时、远月依然保持较大贴水,一动一静,正是给我们的月间正套创造了机会。

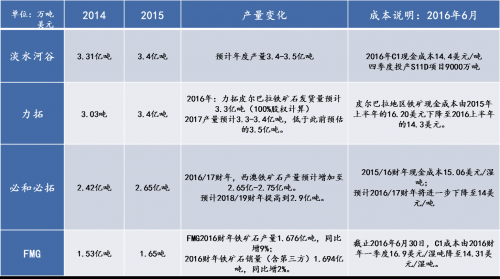

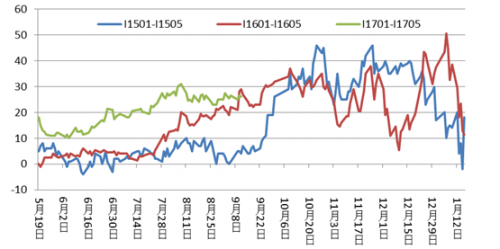

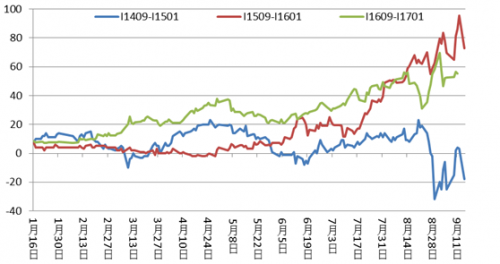

三、 铁矿石正套策略效果回顾

从以往的经验来看,我们对于铁矿的正套策略屡试不爽,下面我们先对正套策略效果做一次系统性的回顾。

图6.铁矿石正套策略效果回顾

单位:元/吨

资料来源:WIND,信达期货研发中心

从数次正套效果的构建来看,正套策略发力开始赚取盈利的起点要比期现回归的启动点可能更早:01-05合约可能在7月份就开始发力;05-09与09-01与期现回归更有契合性。从图上可以看出,中间会有较多的入场时机供我们进行选择,因此只要选择好的入场点位,就有机会赚取稳定的盈利。下面我们对合约间的正套策略入场时机进行分析。

图7.铁矿石正套策略出入场点指示

|

I01-I05合约 |

|||||

|

I1501-I1505 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2014/6/13 |

-4 |

2014/12/1-2014/12/31 |

17—40 |

17 |

|

|

I1601-I1605 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2015/5/20 |

-1 |

2015/12/1-2015/12/31 |

5.5—43.5 |

37.5 |

|

|

I1701-I1705 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2016/6/6 |

10 |

2016/12/1-2016/12/31 |

|

|

|

|

I05-I09合约 |

|

||||

|

I1405-I1409 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2014/2/7 |

1 |

2014/4/1- 2014/4/30 |

28—78.5 |

78.5 |

|

|

I1505-I1509 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2014/10/10 |

-4 |

2015/4/1- 2015/4/30 |

8—47.5 |

47 |

|

|

I1605-I1609 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2015/12/10 |

3 |

2016/4/1- 2016/4/30 |

37—78.5 |

78.5 |

|

|

I09-I01合约 |

|

||||

|

I1409-I1501 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2014/3/10 |

-10 |

2014/8/1- 2014/8/31 |

-32—23 |

-32 |

|

|

I1509-I1601 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2015/4/16 |

-2 |

2015/8/1- 2015/8/31 |

49.5—70 |

62.5 |

|

|

I1609-I1701 |

时间 |

极小值 |

时间 |

交割前一月价差范围 |

交割前一月最后交易日价差 |

|

2016/1/22 |

7 |

2016/8/1- 2016/8/31 |

46.5—69.5 |

69.5 |

|

资料来源:WIND,信达期货研发中心

从“近月-远月”的极值来看,极值出现在铁矿上市的初期,2014年3月10日,矿价110美元附近反弹行情中,短期情绪走好使得扩产周期被忽略。其余极值点集中在[-4,10],是我们统计出来的次理想的入场点。

四、 入场点、出场点及交易周期的确立

通过第三部分的分析,我们可以得出,

入场点:历史最理想极值-10,进入10以下区间时,我们进入较高的安全边际,20以下可考虑布置仓位。

出场点:从图7可以看出,正套的差值在交割月前一个月的最后一个交易日差值区间[17,78.5]不等,前一月的波动范围则显示我们在40一线时有较容易、较稳妥的出场机会,差值还有可能进一步扩大到60-70区间。

举例来说,假设我们开仓价差在20附近,保守起见,确立第一目标位35-40(15点收益),第二目标位50附近(30点收益),第三目标位60以上(超40点收益)。具体情况根据盘面变化做适度调整。根据期现启动的时点,周期最长2-3个月,其间不确定的波动也可能带来提前出场止盈的机会。

关于止损,我们放在第五部分结合风险情景进行分析。

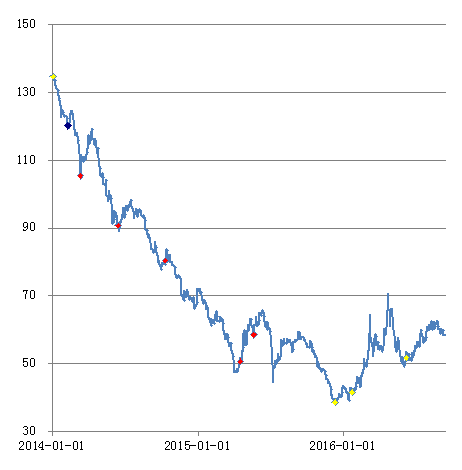

五、 风险情景模拟与风险控制

从第三部分历次的价差低点极值回顾可以看出,极值的出现分布在矿价的各个绝对价位,并没有清晰的规律。具体来看,I1409-I1501在I1409交割月前一月出现-32的极值,原因是在需求疲软格局、矿价有进一步下跌背景下沙钢作为影响市场的空头,仓单打压近月盘面,导致还未进入交割月,近月比远月跌幅更深所致。

图8. 铁矿石普氏指数走势

资料来源:WIND,信达期货研发中心

剔除掉该情形后,我们发现,市场给予的较好入场点往往在矿价涨跌拐点或阶段性反弹行情中出现,相对的理想区间在 [-5,10]。就当下来看,目前市场的有效性很可能不再给予我们这么低的入场区间,假设当前入场区域在25点附近,我们则要考虑的是怎样在[-5,25]的区间内做好仓位管理。

我们在第一部分阐述了铁矿石正套策略依然可行的本质原因:1)四大矿山依然处于扩产周期,盘面远月贴水结构不变;2)随着交割月的临近,远月变为近月并逐渐向现货靠拢。

因此,在该逻辑依然未变的情况下,我们实际上要做的风险控制为:参照 [-5,25]区间作为入场点,做好仓位管理以及资金止损计划。假设首个入场点在25附近,而出现价差走低的情形有三种:

情形1:矿价打到市场认可的阶段性成本支撑,远月无更大下跌空间,差值靠近。

情形2:近月出现主力空头占据优势的情况,导致近月短期比远月跌幅更大,如I1409-I1501出现的情形。

情形3:前提假设改变,矿山出现重大产量调整,铁矿由远月贴水结构变成升水结构。

以上三种情形是我们需要警惕的,密切关注相关指标和相关主体的动态变化。

因此,我们构造了一种策略建仓情形作为参考。该情形假设:标的为I1701-I1705;价差为25时为首个入场点,并假设为平行建仓;总资金100万,最大仓位40%,设置4%-6%的单笔最大止损。情形假设显示的建仓路径、各盈亏比及止损如下:

|

入场点 |

价差P |

组数累计 |

持仓均价 |

盈亏:元 |

假设入场点为底后价差回到40,盈利及盈利率情况 |

|

|

入场点1:进10组

入场点2:进10组

入场点3:进10组

入场点4:进10组 |

70 60 40 30 |

盈利区间: (P-)*累计组数 |

||||

|

25 20 15 10 5 0 -5 -10 |

10 10 20 20 30 30 40 |

25 25 20 20 15 15 10 |

0 -5000 -10000 -20000 -30000 -45000(止损4%) -60000(止损6%) |

15000

40000

75000

120000 |

1.5%

4%

7.5%

12% |

|

思辨: 从上市以来,铁矿石正套策略屡试不爽,只要铁矿石的扩产周期依然存在,正套的逻辑就依然适用;2)从历次的低点极值来看,理想入场点出现在[-10,0]的区间,但当前市场参与者已深悉正套逻辑,市场博弈行为给予的结果导致该有利入场情形不会轻易出现;3)假如目前入场点在20附近,从操作层面来看,实际上我们要做的风险控制就是在[-5,25]范围内,怎样做好建仓和止损,怎样在[40,70]的区间内选择止盈出场。

期货日报网声明:任何单位和个人,凡在互联网上以商业目的传播《期货日报》社有限公司所属系列媒体相关内容的,必须事先获得《期货日报》社有限公司书面授权,方可使用。

扫描二维码添加《期货日报》官方微信公众号(qhrb168)。提供市场新闻、品种知识干货、高手故事及实盘经验分享……每日发布,全年不休。

关于我们| 广告服务| 发行业务| 联系我们| 版权声明| 合作伙伴| 网站地图

本网站提供之资料或信息,仅供投资者参考,不构成投资建议。

豫公网安备 41010702002005号, 豫ICP备13022189号-1

《期货日报》社有限公司版权所有,未经书面授权禁止使用, Copyright © www.qhrb.com.cn All Rights Reserved 。