人们一直在好奇,被称为“大宗商品之王”的高盛近年来有多惨。今日《华尔街日报》爆料称,该行仅在第二季度天然气交易的豪赌中,已经亏损了超过1亿美元!

在2008年金融危机后,由于大宗商品交易的萎缩和各种严厉监管条例的出台,令投行在大宗商品领域举步维艰,包括摩根士丹利、摩根大通、德意志银行、巴克莱银行在内的众多顶级投行今年来早已大幅收缩,甚至完全退出了大宗商品业务。不过在这之中,仍有一家大投行在商品市场里孤军奋战,那就是被称为“大宗商品之王”的高盛。

自从在1981年,通过收购有着超过百年历史的农产品和金属贸易商J. Aron,高盛正式创办了自己的大宗商品业务,之后还设立了高盛商品指数,借助新兴市场经济发展带来的巨大商机,向市场普及了大宗商品交易的概念。在至今的30多年中,高盛在其中获得了丰厚的利润。根据美国参议院一份报告,高盛大宗商品交易年收入从1981年至2000年期间的每年不到5亿美元,激增至2009年的34亿美元。而他们也颇引以为傲,声称其大宗商品交易业务引领华尔街投行。

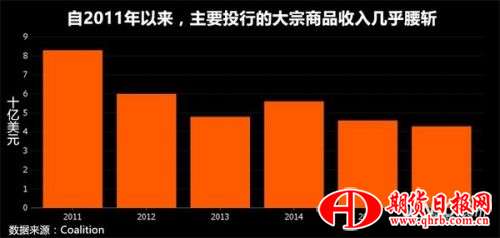

不过事实证明,高盛并没有比其他竞争对手厉害多少,最终也栽在了大宗商品交易上。去年高盛大宗商品部门收入不到11亿美元,几乎只有2011年同期的一半,和其他投行没什么不同。而在今年一季度,虽然高盛没有公布具体的营收,但是知情人士称,其大宗商品部门业绩为十年来最差。到了7月份,高盛集团首席财务官Marty Chavez更是表示,其大宗商品业务第二季度的业绩已经到了“史上最差”。该行一度考虑是否退出大宗商品交易。

由于该行一直没有公布细节,外界一直好奇,是什么导致了该行业绩如此巨大的下滑?直到今天,《华尔街日报》的报道才终于揭开了其中的玄机。据该报报道,高盛在今年春季的天然气交易中押错了价格变化方向,最终巨亏了超过1亿美元,成了表现不佳的罪魁祸首。

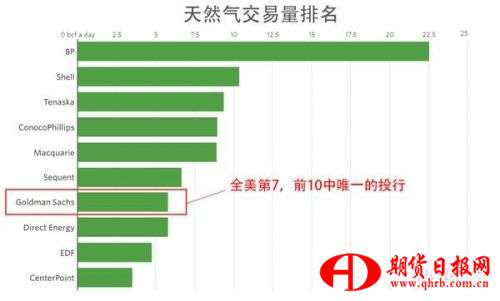

几年前,在分析师普遍呼吁“做空天然气”的时候,高盛独树一帜地预测:一个和“黄金十年”类似的时代即将到来,而这一次的主角将是天然气。在这样的认知驱使下,高盛不断壮大天然气交易队伍,规模逐渐达到全美第7,让其它投行望尘莫及,甚至超过了埃克森美孚、雪佛龙这些老牌能源企业。

而这一投入也获得了回报。去年年中,彭博社指出,高盛第一季度营收已经跌至其CEO Lloyd Blankfein2006年上台以来最低水平,但该投行实物天然气贸易部门却表现良好。《金融时报》援引高盛一位前员工的话称,该行在天然气贸易领域比专业选手还专业。

到了今年上半年,从中尝到甜头的高盛再次重金押注天然气市场。这次他们赌的是,马塞勒斯页岩区一条尚在建造中的天然气管道Rover,会在完工后迅速提高外界对该地区的天然气需求,从而使得该地区的天然气价格高于全国天然气基准价格。

然而事情在经历了开始的顺风顺水之后,逐渐偏离了预期。二月,该管道的承建商Energy Transfer Partners在没有通知监管部门的情况下,强拆了Rover管道路径中的一户Ohio民居,之后又砍伐了途中一片用于保护蝙蝠的树林。在该承建商连续地作死之后,监管当局终于因为多次违规液体泄漏,禁止了他们原定的部分施工计划。

这造成的最直接后果是,原定于7月投入使用的第一期工程,现在最早要到9月才能完工。因为这个原因,市场上马塞勒斯天然气较基准气价的折价翻了四倍,从3月的0.29美元/百万英热单位到了如今的1.16美元/百万英热单位。高盛就在这段时间到期的天然气价格对赌中惨亏1亿多美元。

这些钱都到了谁的手上呢?《华尔街日报》称,该地区许多天然气生产商为了锁定稳定的利润,在互换等衍生品市场上做了对冲。而在第二季度的财报季之中,不少马塞勒斯地区的钻井商报告了高额的金融衍生品收入。现在看来,他们的钱应该都是从高盛的口袋中掏出来的。

期货日报网声明:任何单位和个人,凡在互联网上以商业目的传播《期货日报》社有限公司所属系列媒体相关内容的,必须事先获得《期货日报》社有限公司书面授权,方可使用。

扫描二维码添加《期货日报》官方微信公众号(qhrb168)。提供市场新闻、品种知识干货、高手故事及实盘经验分享……每日发布,全年不休。

关于我们| 广告服务| 发行业务| 联系我们| 版权声明| 合作伙伴| 网站地图

本网站提供之资料或信息,仅供投资者参考,不构成投资建议。

豫公网安备 41010702002005号, 豫ICP备13022189号-1

《期货日报》社有限公司版权所有,未经书面授权禁止使用, Copyright © www.qhrb.com.cn All Rights Reserved 。