您所在的位置: 首页>正文

基差套利交易是针对基差走势特点而进行的一种交易方式,该交易涉及现货和期货两个部分,被认为是一种获利稳定、获胜概率高的交易方式,通常只适用于拥有现货背景的产业投资者。事实上,利用“现货+期权”的方式优化基差套利,在大部分情形下能够有效增强基差收益,提高交易胜率。

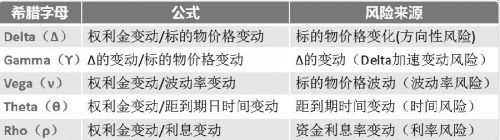

基本概念

基差是期货分析中最为重要的价格影响因素之一,是指某一特定商品在某一特定时间、地点的现货价格与期货价格之差,用公式可表示为基差=现货价格-期货价格。基差大小主要受期货合约到期时间、商品品质、商品所在地等因素的影响。

一般来说,基差运行具有以下三个特点:一是期现货价格走势并非每时每刻保持完全一致,这使得基差波动十分频繁;二是由于期现货之间的天然联系,基差大部分时间在相对稳定的范围内波动;三是与单一期货价格波动幅度相比,基差波动相对要小,呈现“上有顶、下有底”的波动特征,并且基差的变动可通过对持仓费、季节等因素进行分析,易于预测。

基于基差波动范围有限的特点,通常而言,当预期基差走弱至区间下沿时,投资者可通过买期货卖现货的方式,赚取基差走弱收益,而预期基差走强至区间上沿时,投资者可通过买现货卖期货的方式,赚取基差走强收益。值得一提的是,随着场外期权衍生品的日臻成熟,利用期权衰减特性赚取时间价值,是个值得考虑的方向。

策略运用

由螺纹钢基差走势图分析可知,近三年来,螺纹钢大部分时间处于基差为正的反向市场,波动率趋于增大,波动范围位于-200—1000元/吨之间。自2017年12月以来,螺纹钢基差大幅走低,目前基差由正变负,位于零轴下方。如果投资者预期基差后期大概率走强,传统做法是买现货卖期货,以博取基差走强收益。

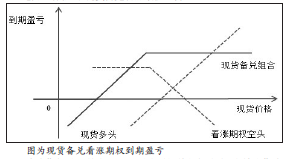

在这种行情预期下,利用卖出看涨期权替代卖空期货,即构建现货备兑看涨期权策略,会取得更好的效果。这里的现货备兑看涨期权策略,是指买入现货,同时卖出对应数量的看涨期权,也就是把传统的买现货卖期货策略优化为买现货卖看涨期权策略。

假设当基差为-30元/吨时,交易者买入1000吨螺纹钢现货,同时卖出100手两个月后到期的平值看涨期权,得到权利金150元/吨,从而构建了现货备兑看涨期权组合。

图为现货备兑看涨期权到期盈亏

卖出期权的优势在于可以赚取时间价值权利金,在持有期内即使基差没有变化,时间价值衰减也能够给交易者带来一定利润,这是该策略的诱人之处。

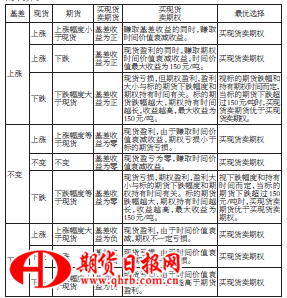

以下按照基差上涨、不变和下跌三种情形,分析现货备兑看涨组合盈亏情况,并将其与买现货卖期货策略进行对比,说明该策略的利弊。

通过分析现货备兑看涨期权策略的情景可知,由于期权时间价值衰减的作用,在大多数情况下,买现货卖期权的表现都要优于买现货卖期货。一般来说,只有当短时间期货价格跌幅较大时,买现货卖期权策略的表现会不及买现货卖期货的策略,而只要下跌幅度不超过150元/吨的权利金收益,买现货卖期权的策略依然要优于买现货卖期货的策略。 (作者单位:永安期货)

版权声明:本网所有内容,凡来源:“期货日报”的所有文字、图片和音视频资料,版权均属期货日报所有,任何媒体、网站或个人未经本网协议授权不得转载、链接、转贴或以其他方式复制发布/发表。已经本网协议授权的媒体、网站,在下载使用时必须注明"稿件来源:期货日报",违者本网将依法追究责任。

期货日报网声明:任何单位和个人,凡在互联网上以商业目的传播《期货日报》社有限公司所属系列媒体相关内容的,必须事先获得《期货日报》社有限公司书面授权,方可使用。

扫描二维码添加《期货日报》官方微信公众号(qhrb168)。提供市场新闻、品种知识干货、高手故事及实盘经验分享……每日发布,全年不休。

关于我们| 广告服务| 发行业务| 联系我们| 版权声明| 合作伙伴| 网站地图

本网站提供之资料或信息,仅供投资者参考,不构成投资建议。

豫公网安备 41010702002005号, 豫ICP备13022189号-1

《期货日报》社有限公司版权所有,未经书面授权禁止使用, Copyright © www.qhrb.com.cn All Rights Reserved 。