提要

需求端:螺纹钢需求在旺季发力的预期较强且短期无法证伪,而季节性需求下滑在当前时间窗口已经较难形成向下的动力,螺纹钢需求在淡季连续下滑之后上周出现拐头,微观数据的边际改善使得资金开始提前布局多单,做旺季需求逻辑,螺纹价格淡季提前拉涨,高炉产能利用率淡季调整的预期落空,铁矿石需求大概率维持高位,甚至还有进一步上升的空间。

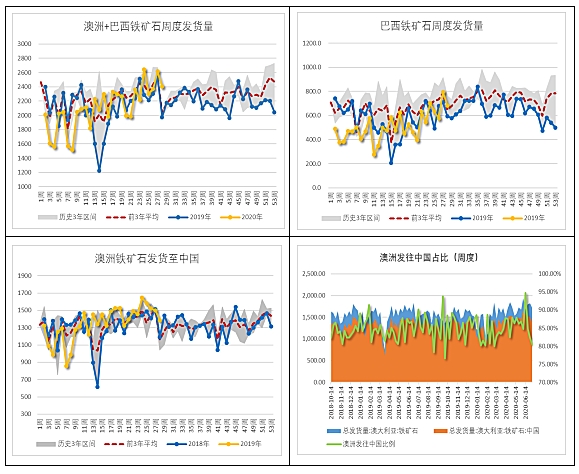

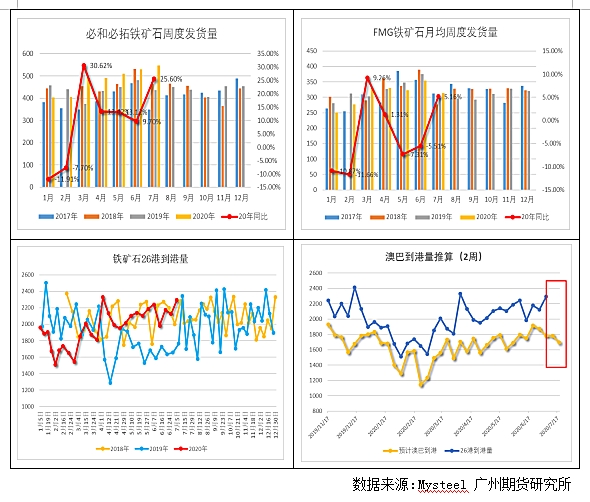

供给端:澳洲方面,必和必拓和FMG在6月底财年结束之后一般会进行检修,历史情况来看近年来这两家公司7月发货量较6月均有明显下降,另外随着日韩高炉复产,近期澳洲发往中国的比例出现了明显的下降。巴西方面近期发货量有一定的回升,整体处在历史均值附近,淡水河谷上周的发货量略低于达到年度发运计划下限所需的周度均值,巴西疫情对再次发运的造成影响的概率较小但不能排除。近期铁矿石到港来到年内偏高水平,但是根据发运数据推算的到港接下来两周将有所下降。

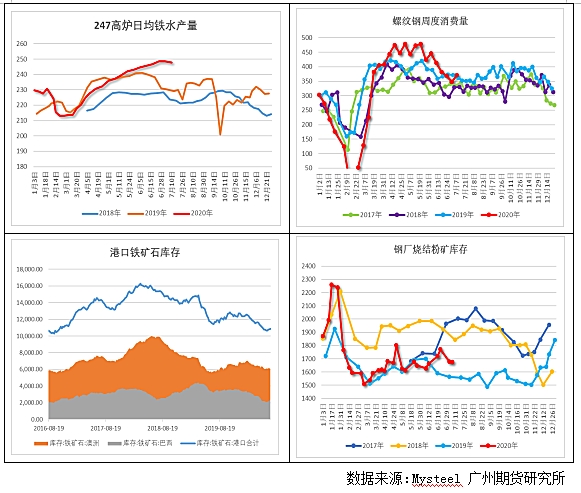

库存方面:最近3周铁矿石港口库存出现了小幅的回升,且压港船舶数增加较多,但经常长时间的去库之后,目前港口库存绝对值以及港口库存与疏港量的比值均处于明显低位。钢厂库存方面,经过端午节前后的补库和去库之后,目前铁矿石钢厂烧结粉矿库存处在年内均值水平附近。

总体来看:需求端高炉产能利用率淡季回落预期落空边际走强,而供给端却存在边际下降,叠加成材旺季需求向好的情绪刺激,作为一个库存低位的品种且供给存在不确定的品种,铁矿石价格强势上行。目前来看成材旺季需求预期短期无法证伪,而当前需求如果继续反弹可以被理解为对需求向好的验证,而在当前时间窗口只要需求不出现大幅的下滑,都可以解读为淡季因素对需求的干扰对应着更强的旺季需求。不过目前成材端淡季因素仍然存在,预期驱动的行情下,09合约830一线追高风险较大,可能会存在一定的反复,建议回调做多。

策略上,单边回调做多;套利方面,虽然09目前仍有60以上的基差,但预期驱动逻辑之下01也有被拉高的动力,9-1正套减仓持有或考虑01-05正套;期权方面,可采取买I2009-C-830+卖I2009-C-870的牛市价差策略。

正文:

供给端:澳洲发运环比回落且发往中国比例下降到港高位预计回落

上周全球发运总量3359万吨,环比减少55.3万吨,澳洲和巴西发货总量环比也有所下降。后期来看,澳洲方面,必和必拓和FMG在6月底财年结束之后一般会进行检修,历史情况来看近年来这两家公司7月发货量较6月均有明显下降,另外随着日韩高炉复产,近期澳洲发往中国的比例出现了明显的下降。巴西方面近期发货量有一定的回升,整体处在历史均值附近,东南部发货持稳,北方发货小幅回落。淡水河谷上周的发货量略低于达到年度发运计划下限所需的周度均值,巴西疫情对再次发运的造成影响的概率较小但不能排除。近期铁矿石到港来到年内偏高水平,但是根据发运数据推算的到港接下来两周将有所下降。

需求端:钢材淡季提前拉涨高炉产能利用率回落预期落空

螺纹钢需求在旺季发力的预期较强且短期无法证伪,而季节性需求下滑在当前时间窗口已经较难形成向下的动力,螺纹钢需求在淡季连续下滑之后上周出现拐头,微观数据的边际改善使得资金开始提前布局多单,做旺季需求逻辑,螺纹价格淡季提前拉涨,去年同期在淡季库存高位累库的情况下,高炉产能利用率出现了较为明显的下降,在前几周螺纹钢需求超季节性下滑的情况下,高炉产能利用率也有淡季调整的预期,但目前来看该预期有所落空,铁矿石需求大概率维持高位,甚至还有进一步上升的空间。

库存方面,07月10日Mysteel 全国45个港口进口铁矿库存为10878.08,较上周增69.33;日均疏港量315.98增0.60。钢厂烧结粉矿库存小幅下降2.53万吨至1676.74万吨。最近3周铁矿石港口库存均出现了小幅的回升,且压港船舶数增加较多,但经常长时间的去库之后,目前港口库存绝对值以及港口库存与疏港量的比值均处于明显低位。钢厂库存方面,经过端午节前后的补库和去库之后,目前铁矿石钢厂烧结粉矿库存处在年内均值水平附近。

需求端高炉产能利用率淡季回落预期落空边际走强,而供给端却存在边际下降,叠加成材旺季需求向好的情绪刺激,作为一个库存低位的品种且供给存在不确定的品种,铁矿石价格强势上行。目前来看成材旺季需求预期短期无法证伪,而当前需求如果继续反弹可以被理解为对需求向好的验证,而在当前时间窗口只要需求不出现大幅的下滑,都可以解读为淡季因素对需求的干扰对应着更强的旺季需求。不过目前成材端淡季因素仍然存在,预期驱动的行情下,09合约830一线追高风险较大,可能会存在一定的反复,建议回调做多。策略上,单边回调做多;套利方面,虽然09目前仍有60以上的基差,但预期驱动逻辑之下01也有被拉高的动力,9-1正套减仓持有或考虑01-05正套;期权方面,可采取买I2009-C-830+卖I2009-C-870的牛市价差策略。

(文章来源:广州期货)

期货日报网声明:任何单位和个人,凡在互联网上以商业目的传播《期货日报》社有限公司所属系列媒体相关内容的,必须事先获得《期货日报》社有限公司书面授权,方可使用。

扫描二维码添加《期货日报》官方微信公众号(qhrb168)。提供市场新闻、品种知识干货、高手故事及实盘经验分享……每日发布,全年不休。

关于我们| 广告服务| 发行业务| 联系我们| 版权声明| 合作伙伴| 网站地图

本网站提供之资料或信息,仅供投资者参考,不构成投资建议。

豫公网安备 41010702002005号, 豫ICP备13022189号-1

《期货日报》社有限公司版权所有,未经书面授权禁止使用, Copyright © www.qhrb.com.cn All Rights Reserved 。