一、中证500股指期货(IC)行情

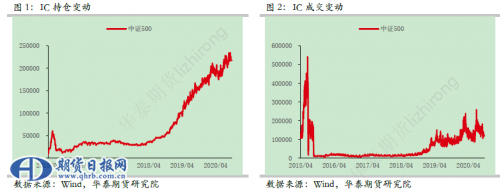

中证500股指期货(IC)自2015年4月16日上市以来,受到投资者的广泛欢迎。特别是自2018年下半年开始,IC整体持仓量、成交量均出现爆发式增长,截止到2020年9月30日,双双已经达到日均20万手的量级。

IC成交活跃度不仅在时间序列上快速上升,从横截面对比来看,IC占所有股指期货(IC+IF+IH)的比重也快速提升,持仓、成交从期初的不足20%,稳定在目前的均约40%。

同时,相比IF与IH,IC标的指数本身(中证500)以及IC各合约基差的变动幅度与绝对水平也往往较大。下文着重讨论中证500股指期货的基差变动,并试图给出相应的情况说明,希望能帮助投资者对于IC的基差定价有一个较为全面的认知。

二、中证500股指期货(IC)基差分析

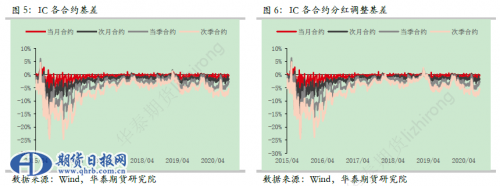

中证500股指期货基差的绝对水平以及变动幅度均较大(图5),即使进行了分红处理之后,整体情况并没有出现明显改善(图6)。

为了能够使用单一指标代表股指期货基差水平,我们先对各合约进行分红调整:

各合约分红调整基差=各合约基差+真实分红点数

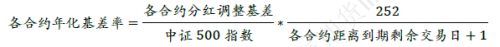

再对分红调整后的基差水平进行年化处理:

这里为了避免最后交易日的影响,对剩余交易日进行了+1处理。

在此基础上根据合约持仓量水平进行加权:

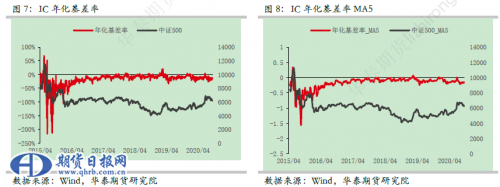

为了避免毛疵过多影响分析,对IC年化基差率进行了MA5处理,同样的,对于标的指数中证500也进行了MA5处理(如图8)。

图8中可以较为明显的看出,IC年化基差率整体和标的指数呈正相关,但在不同时间端的相关表现相差较大。因此进一步分段分析:

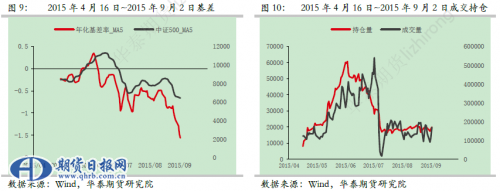

(一)2015年4月16日—2015年9月2日

阶段一期间,IC基差与标的指数整体正相关。

期初,随着牛市的进一步发酵,IC持仓量、成交量以及基差三者同时出现快速的大幅上涨,反应出场外新增多头的热情充沛。

等到6月初,期指整体持仓不进反退,同时伴随着基差的快速下降,尽管此后标的指数仍旧上涨到6月中旬,但衍生品投资者已经逐步撤退。

6月中旬开始,指数在高位出现快速下行,期间振幅放大,期指端受到多头进一步撤退以及期指日内T+0交易持续增加两方面影响,整体持仓量以及基差继续下行,而成交量持续放大。

7月上旬,期指由于涨跌停板影响,全天期指绝大多数时间停留在板上,因此成交量陡降,此阶段基差变动较小。

8月初,随着标的指数开始第二轮快速下行,期指基差也出现第二轮快速下行。

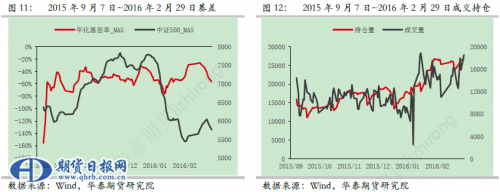

(二)2015年9月7日—2016年2月29日

9月7日,中金所限仓政策出台,绝大多数集中席位的空头仓位被迫平仓,期指基差出现快速上行。随后直到2016年初的熔断行情,期指基差均与指数呈正比。

2016年1月末,与2015年6月初相似的场景再次出现,尽管指数仍在熔断的影响下持续下行,但期指基差不降反升,同时持仓量在限仓的大环境下也出现了快速上行,衍生品投资者“用脚投票”,表达出对于现货指数超跌的观点。

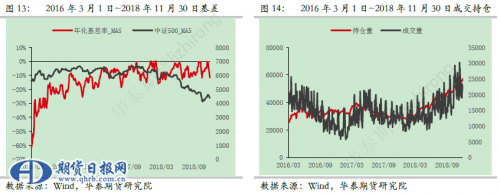

(三)2016年3月1日—2018年11月30日

随后期指进入了长达两年半的缓慢修复行情,期间中金所在2017年三度松绑股指期货限仓政策,但政策力度有限,对市场影响不大,期指持仓仍未回到限仓前的高点。

这两年间,时间维度成为了主导基差变动的主要力量:当指数震荡或者上行时,期指基差快速向上修复;当指数快速下行时,基差短暂扩大。此阶段期指市场交投低迷,以存量资金空头对冲以及众多小账户多头“吃贴水”为主要持仓,因此基差呈现出明显的波浪形特征。

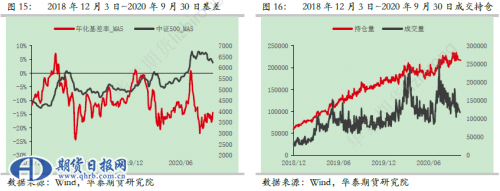

(四)2018年12月3日—2020年9月30日

时间来到2018年12月3日,中金所大幅度下调IC保证金自30%至15%。IC持仓量自此开始出现爆发式增长,此阶段期指基差完全由新增持仓主导。

期间指数共出现三次快速上行,分别为2019年1—3月、2019年12月以及2020年6—7月,三次指数上行均同步出现了期指基差的快速修复,并且在行情稍有冷却(回调或震荡)时,均出现了持仓量的下降以及基差的迅速扩大。由于多头“打一枪就跑”的谨慎心态,导致基差常出现脉冲式的变化。

而对于整体基差水平,与第三阶段由时间主导不一样,由于股票T0交易的盛行,除了快速上涨下的多头投机仓位带来的基差修复,只有在行情窄幅震荡下T0收益降低、空头退出,从而缓慢修复基差。(高天越)

期货日报网声明:任何单位和个人,凡在互联网上以商业目的传播《期货日报》社有限公司所属系列媒体相关内容的,必须事先获得《期货日报》社有限公司书面授权,方可使用。

扫描二维码添加《期货日报》官方微信公众号(qhrb168)。提供市场新闻、品种知识干货、高手故事及实盘经验分享……每日发布,全年不休。

关于我们| 广告服务| 发行业务| 联系我们| 版权声明| 合作伙伴| 网站地图

本网站提供之资料或信息,仅供投资者参考,不构成投资建议。

豫公网安备 41010702002005号, 豫ICP备13022189号-1

《期货日报》社有限公司版权所有,未经书面授权禁止使用, Copyright © www.qhrb.com.cn All Rights Reserved 。