您所在的位置: 首页>正文

一、期货公司或风险管理公司名称、特色、优势

长江期货股份有限公司是经中国证券监督管理委员会批准成立的金融机构,是实力雄厚的长江证券股份有限公司的控股子公司,公司目前注册资本5.8784亿元,2013年公司吸收合并湘财祈年期货经纪有限公司后,在全国拥有5家分公司、16家营业部。2017年9月,公司在新三板挂牌上市,证券代码为872186。2018年5月,公司成功入选新三板创新层。公司是华中地区资格最全、经营范围最广的期货经营机构,主要业务范围:商品期货经纪、金融期货经纪、期货投资咨询、期货资产管理以及基金销售。

近年来,公司荣获中国金融期货交易所“优秀会员金奖”、“产品创新奖”“客户管理奖”,上海期货交易所“产业服务优胜会员奖”、“交易优胜会员提名奖”和“会员进步奖”,郑州商品交易所“产业服务奖”、“企业服务奖”、“行业成长奖”、“市场发展奖”“品种产业服务优秀会员奖”和“产业客户开发服务奖”,大连商品交易所“优秀会员奖”、“市场服务奖”等奖项。

公司立足于服务产业、服务地方经济发展,先后被湖北省暨武汉市人民政府授予“支持湖北经济发展突出贡献单位”、“湖北资本市场建设发展先进单位”,是湖北省“十佳优质文明服务金融机构”之一。公司是湖北省期货业协会第一届、第二届会长单位。公司与行业组织、专业媒体保持了良好合作关系,是中国期货业协会第四届、第五届理事单位、大连商品交易所第三届理事单位、湖北省棉花协会副会长单位以及湖北省电线电缆协会、铝业协会、河南省有色金属等协会的理事单位。

长江期货于2014年9月设立了风险管理子公司,子公司全称为“长江产业金融服务(武汉)有限公司”,注册资本人民币2亿元,总部设在武汉。主要业务范围包括仓单服务、合作套保、基差贸易、场外衍生品业务、做市业务及其他与风险管理服务相关的业务。长江产业金融以立足于全产业链研究,源于期货,服务现货,突出为实体经济提供产业金融服务,专注打造风险管理的服务平台,更好地为实体产业发展助力。

二、企业背景与风险管理经验

湖北A珠宝有限公司创立于上世纪80年代,是以黄金珠宝首饰、生产、加工及销售为一体的湖北省最大规模的专业民营企业,发源于建国后武汉市成立的第一家专业金店,拥有30多年卓越服务经验,是上海黄金交易所首批综合类会员单位,中国珠宝玉石首饰行业协会副会长单位。

A珠宝企业在全国拥有600余家经销商,首饰文化产业园占地35000余平方米,珠宝首饰物流中心占地8000余平方米。产业园集首饰设计制造为一体,用于以高科技研发新型的首饰加工技术,生产时尚高端的珠宝首饰。常年与世界黄金协会、中国地质大学(武汉)珠宝学院等保持密切的产学研战略合作,是世界黄金协会、国际铂金协会、国际钻石推广中心在武汉地区唯一的战略合作伙伴。

“A珠宝”牌首饰先后被评为“中国名牌产品”、“中国驰名商标”,公司荣获“全国黄金行业明星企业”,被商务部和中国珠宝玉石首饰行业协会评为“AAA级信用企业”。

A珠宝企业位于黄金产业链的下游,黄金加工业务订单具有随机性的特点,公司经营模式通常采用“以销定产”的方式,来赚取加工费利润。但根据生产流程和展厅业务的基本配货需求,需要维持一定量的成品库存来保证业务的稳定。2020年,企业的黄金现货贸易量达到10吨,在经营过程中需要采购黄金原材料来进行生产加工销售,黄金采购成本在黄金成品销售价格中占比很高,因此黄金原料采购成本的高低是企业能否盈利的关键。为了避免黄金原材料采购价格大幅上涨给企业经营带来的风险,企业之前采用的套期保值方式是在期货市场上买入黄金期货,在预期黄金价格处于上涨区间时通过期货市场将黄金原材料的成本锁定,来保证企业经营利润。

三、案例背景与方案设计

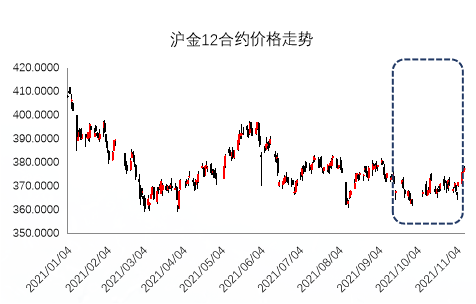

根据公司接到的订单情况,计划于2021年11月销售100千克黄金成品,黄金原材料的常备库存为50千克。经公司决策,拟采用黄金期权对52千克黄金进行保值操作。企业从采购黄金原料到加工成黄金成品销售需要经过1-2个月的时间,由于企业担心黄金原材料价格在此间上涨会削弱加工利润,给企业经营带来风险,拟在376元/克的价位水平上进行保值。

企业具有对黄金原材料采购价格进行风险管理及降低库存仓储成本的需求,方案计划采用蝶式期权组合策略,即采用一份看涨牛市期权价差组合来对原材料采购成本进行风险管理,再采用一份看涨熊市期权价差组合来降低黄金成品库存的仓储费用。

.png)

1、看涨牛市期权价差组合的操作原理是买入一份行权价较低的看涨期权,卖出一份相同到期日、行权价较高的看涨期权,适用行情是预测行情看涨时,抵补现货成本上涨带来的损失。通过买入看涨期权从牛市中获益,同时卖出行权价较高的看涨期权来降低构建成本,组合的最大收益和风险均有限,最大收益为高行权价与低行权价之差,再减去初始权利金支出,最大亏损是初始权利金支出。通过采用看涨牛市期权价差组合,可以帮助企业在黄金市场价格上涨的预期下,降低原材料采购过程中的价格波动风险。

.png)

2、看涨熊市期权价差组合的操作原理是买入一份行权价较高的看涨期权,卖出一份相同到期日、行权价较低的看涨期权,适用行情是预测行情横盘或看跌时,由于组合中买入的看涨期权较卖出的期权便宜,构建组合时会得到初始的权利金收入,通过权利金收入来降低企业持有现货库存的仓储成本。通过卖出看涨期权从熊市中获益,买入较高行权价的看涨期权则为标的价格上涨时产生的风险进行保护,组合的最大收益和风险均有限,最大收益为初始权利金收入,最大亏损是初始权利金收入加上行权亏损(低行权价与高行权价之差)。通过采用看涨熊市期权价差组合,可以帮助企业在黄金市场价格横盘或者下跌的预期下,降低黄金成品库存的仓储费用。

.png)

四、案例方案的实施过程

公司计划于2021年11月销售100千克黄金成品,从采购黄金原料到加工销售需要经过1-2个月的时间。公司在9月10-14日开仓买入看涨牛市期权价差组合和看涨熊市期权价差组合各13个,共计成交52手黄金期权。2021年10月下旬,AU2112合约期货价格运行到376附近,接近保值点位,计划将黄金期权平仓。一方面企业的现货采购价格风险在提高,由于美联储11月议息会议会在11月4日举行,此次会议会正式宣布taper(缩减购债),会议临近时黄金价格将面临大幅波动的风险。另一方面,买卖的黄金期权到期日也在临近,为了减少时间价值的损失,企业选择在10月29日将期权平仓。

基于原料采购部门运用期权套保进行风险管理的需求,构建看涨牛市期权价差组合,公司买入一手执行价在372的看涨期权AU2112-C372,卖出一手执行价在376的看涨期权AU2112-C376,AU2112-C372的成交价格为9.96元/克,AU2112-C376的成交价格为7.96元/克,策略组合的权利金支出为2元/克。当行权日黄金期货价格AU2112达到376元/克及更高时,组合实现最大盈利2元/克。当黄金期货价格AU2112低于或等于372元/克时,组合达到最大亏损-2元/克。将公司的盈亏缩小到-2元/克至2元/克的区间之中,这就帮助公司在黄金市场价格上涨的预期下,抵补现货成本上涨给公司采购成本造成的波动风险。设计组合数为13个,通过买入行权价较低的看涨期权来对黄金原料成本进行套保,同时卖出行权价较高的看涨期权来降低构建成本,从而能抵补现货成本上涨带来的损失。

基于成品库存部门降低仓储费用的需求,构建看涨熊市期权价差组合,公司买入一手执行价在380的看涨期权AU2112-C380,卖出一手执行价在376的看涨期权AU2112-C376,AU2112-C380的成交价格为6.36元/克,AU2112-C376的成交价格为7.96元/克,策略组合的初始权利金收入为1.6元/克。当行权日黄金期货价格AU2112为376元/克及更低时,组合实现最大盈利1.6元/克。当黄金期货价格AU2112达到380元/克及更高时,组合达到最大亏损-2.4元/克。这就帮助公司在预期黄金市场价格横盘或下跌时,降低黄金成品库存的仓储费用支出。设计组合数为13个,通过卖出行权价较低的看涨期权在偏震荡或看跌的行情中获得权利金收入,同时买入行权价较高的看涨期权为黄金价格上涨时产生的义务仓风险进行保护,策略组合整体上能降低黄金成品库存的仓储费用。

期权组合策略具体构建:

|

组合 |

合约代码 |

权利金 |

操作 |

|

看涨牛市期权价差组合 |

AU2112-C372 |

9.96元/克 |

买入 |

|

AU2112-C376 |

7.96元/克 |

卖出 |

|

|

看涨熊市期权价差组合 |

AU2112-C380 |

6.36元/克 |

买入 |

|

AU2112-C376 |

7.96元/克 |

卖出 |

五、案例效果自我评估

(一)案例总体效果

案例总体套保效果较好,达到预期的风险管理效果。相对企业之前采用的期货套期保值策略,期权套保策略在规避黄金原料的采购价格风险和降低成品库存仓储费用方面更有效。

(二)与期货套保对比的盈亏情况分析

1、对于看涨牛市期权价差组合,在开仓期间,AU2112-C372的成交均价为9.96元/克,AU2112-C376的成交均价为7.96元/克,黄金现货价格为370.9元/克,黄金期货AU2112价格为374.5元/克。在平仓期间,AU2112-C372的平仓均价为5.912元/克,AU2112-C376的平仓均价为4.373元/克,黄金现货价格为372.6元/克,黄金期货AU2112价格为373.6元/克。现货市场黄金价格从370.9元/克上涨至372.6元/克,则采购的现货成本提高4.42万元,相当于现货市场亏损-4.42万元。当运用看涨牛市期权价差组合代替期货对黄金原料进行套期保值,企业期权组合在平仓时的盈利理论上为1.6元/克(行权盈利),由于黄金期权的行权方式为欧式,实际平仓盈亏为-0.461元/克,套期保值总亏损为-5.62万元。若运用期货套期保值策略,由于基差变动方向对套保策略不利,期货市场上产生的亏损为-0.9元/克,此次套期保值总亏损-6.76万元。比较而言,看涨牛市期权价差组合策略相对期货套保亏损较小,在规避黄金原料的采购价格风险时更有效。

期权组合与期货套期保值策略盈亏对比:

|

|

现货价格 |

期货套期保值 |

看涨牛市价差组合套期保值 |

|

开仓日 |

370.9元/克 |

374.5元/克 |

-2元/克 |

|

平仓日 |

372.6元/克 |

373.6元/克 |

1.539元/克 |

|

盈亏 |

-1.7元/克 |

-0.9元/克 |

-0.461元/克 |

|

套保效果 |

|

-2.6元/克 |

-2.161元/克 |

|

总体盈亏 |

|

-6.76万元 |

-5.62万元 |

具体环节收支情况:

|

日期 |

合约代码 |

买/卖 开/平 |

手数 |

权利金(元) |

保证金(元) |

手续费(元) |

期货结算价格 |

|

20210914 |

AU2112-C372 |

买开 |

13 |

-129519 |

0 |

33.93 |

374.5 |

|

20210914 |

AU2112-C376 |

卖开 |

26 |

206908 |

-1672060 |

67.86 |

374.5 |

|

20210914 |

AU2112-C380 |

买开 |

13 |

-82719 |

0 |

33.93 |

374.5 |

|

20211029 |

AU2112-C372 |

卖平 |

13 |

76856 |

0 |

27.43 |

373.6 |

|

20211029 |

AU2112-C376 |

买平 |

26 |

-113698 |

1672060 |

54.86 |

373.6 |

|

20211029 |

AU2112-C380 |

卖平 |

13 |

40924 |

0 |

27.43 |

373.6 |

|

总计 |

|

|

|

-1248 |

|

245.44 |

|

本案例采用场内黄金期权作为风险管理工具,期权策略选择相对期货更为多样化,且适用的行情可以更为精细,企业能够在成本和预期效果上做均衡的选择。比如,企业认为阶段性的风险敞口是某一段价格区间,则只需要管理这一区间的价格波动即可,无需为不必要的管理目标支付更多成本。在持仓期间,由于是用买入期权的权利仓管理风险,企业不用担心因为期货价格大幅波动导致追加保证金的问题出现,从而打乱整个风险管理的节奏,企业也不需要为时时盯盘而投入不必要的人力,不需要为追保增加更多内部的风控、财务流程,这是运用期权进行风险管理的优势。

应用期权策略组合进行风险管理是本案例的创新点,A珠宝企业作为期权交易的新采纳者,运用期权策略组合进行风险管理的尝试,对其它背景相似的企业有着很好的启示借鉴作用。

期货日报网声明:任何单位和个人,凡在互联网上以商业目的传播《期货日报》社有限公司所属系列媒体相关内容的,必须事先获得《期货日报》社有限公司书面授权,方可使用。

扫描二维码添加《期货日报》官方微信公众号(qhrb168)。提供市场新闻、品种知识干货、高手故事及实盘经验分享……每日发布,全年不休。

关于我们| 广告服务| 发行业务| 联系我们| 版权声明| 合作伙伴| 网站地图

本网站提供之资料或信息,仅供投资者参考,不构成投资建议。

豫公网安备 41010702002005号, 豫ICP备13022189号-1

《期货日报》社有限公司版权所有,未经书面授权禁止使用, Copyright © www.qhrb.com.cn All Rights Reserved 。