您所在的位置: 首页>正文

熔断累计采购套保优化

——华泰长城资本服务南京螺纹钢企业案例

一、项目背景

近年来,黑色产品因产地集中、需求受季节性影响等因素,价格呈现波动率较高的特点,备受投机资金青睐,同时无形之中也增加了黑色产业交易者在风险管理上的难度。

2023年4月,全球粗钢产销环比走低,南方雨季来临,成材下游需求持续走弱,虽然产业链在持续去库,但在全市场悲观情绪的带动下,难改价格趋势性下跌的格局。5月价格持续探底,但随着利润修复,长流程钢厂有复产动作。在全产业极度悲观,整体去库的大背景下,情绪稍有好转或宏观利空转变都容易引起价格的快速反弹。

南京某钢贸易公司(以下简称A公司)是一家工地螺纹供应商,主要套保需求是对原材料价格上涨的风险进行管理, A公司现在已有几笔远期订单将在7月供货,结算价格会按照6月月均价结算,价格上涨可能会对企业造成较大的影响,希望能够通过金融工具进行套保,降低采购成本并保护利润率,打算在6月底前机动采购备货3000~5000吨螺纹。A公司考虑到粗钢压产政策落地的影响,短期仍呈现低位探底格局,该政策执行力度情况将会影响钢材的供需形势,预计6月成材价格会偏强震荡。

A公司最先考虑使用期货进行套保,但考虑到价格可能持续探底,担心期货做多在下跌时会带来套保亏损风险和追保资金压力,所以转而考虑使用标准累计期权看涨方向(下称“标准累购”)进行套保,虽然标准累购提供了一定下跌安全垫,在震荡时仍有收益,但A公司同时担心大涨时无收益,套保效果弱,且仍要持续观察占用资金。

二、服务方案与开展过程

(一)方案介绍

华泰期货的风险管理子公司--华泰长城资本管理有限公司(以下简称“华泰长城”)了解到A公司的需求后,在原有的标准累计基础上,制定了熔断累计期权(下称“熔断累计”)方案,在震荡时获得采购补贴,下跌较多时需以更低价格进行更多数量采购,大涨时则提前结束期权并一次性获取上涨补贴。一方面在探底行情中为多头套保头寸提供一定安全垫,另一方面在大涨时也能获得收益并自动结束头寸方便A公司及时调整策略,如复购熔断累计或者在对行情更有信心时使用期货套保。

虽然期权套保可以一定程度上降低采购风险,但由于累计结构存在杠杆性,伴有市场风险和操作风险,华泰长城提示A公司采取以下措施:一是定期进行市场监测和分析,及时调整套保策略;二是控制套保规模,避免过度套保或过度杠杆化。

(二)具体服务过程和效果

A公司于2023年5月29日开始交易,买入熔断累计看涨方向(下称“熔断累购”)的期权结构,观察周期为一个月22个交易日,每天结算100吨,共2200吨,入场价为3500元,具体要素如下:

|

标的 |

RB某合约 |

|

期权结构类型 |

熔断累购 |

|

入场价 |

3500 |

|

上方价格 |

3565 |

|

下方价格 |

3435 |

|

敲出补偿 |

65 |

|

期权结构费用 |

0 |

|

期间敲入杠杆倍数 |

1 |

|

期限 |

1个月(22个交易日) |

|

观察频率 |

每日观察 |

|

特殊机制 |

最后一日收盘价格 |

|

低于下方价格, |

|

|

额外生成整单数量多单 |

|

|

保证金 |

初始约8% |

|

(下跌/市场不利变动时或有追保, |

|

|

每日结算后逐日释放) |

【情景分析】

每日收盘价观察情况:

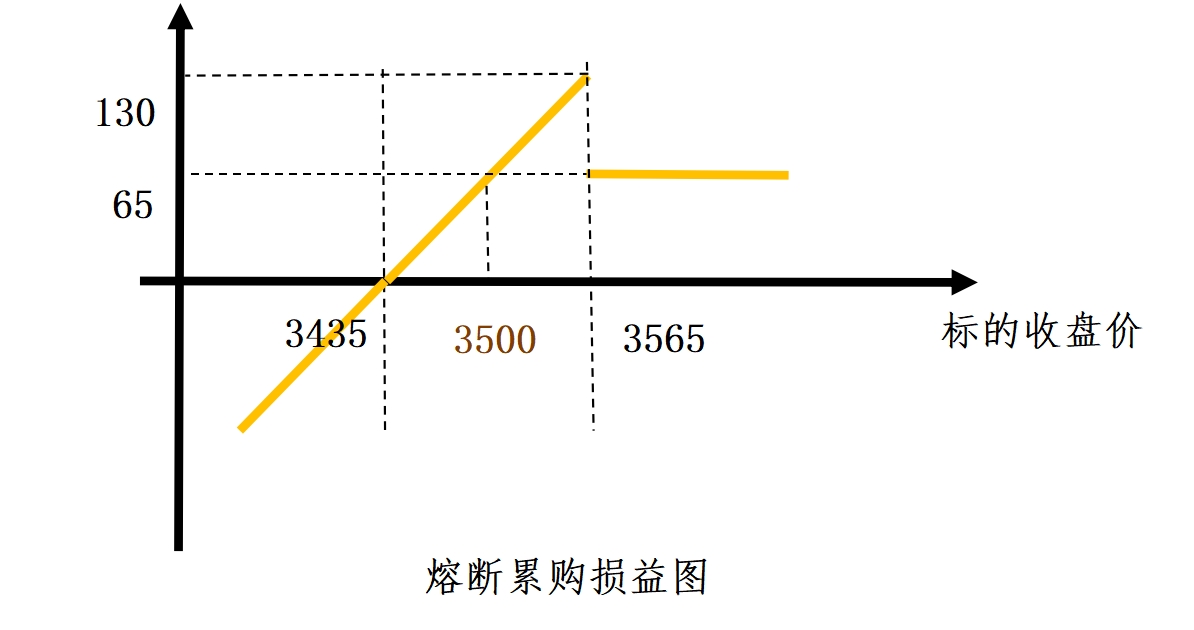

若当天3435元≤期货收盘价<3565元,则获得100吨3435元多头的收益,即收益=(收盘价-3435)*100;

若收盘价<3435元,则产生100吨3435元以下的跌幅亏损,相当于放弃3435元以下低价采购的机会,实际采购成本在3435元;

若收盘价≥3565元,则触发熔断机制,期权结构提前终止,收益=(3565-3500)*未观察吨数=65元/吨*未观察吨数。

最后一日收盘价观察情况:

若存续期内收盘价未涨破上方价格3565,且到期日收盘价<下方价格3435,则产生2200吨3435以下的跌幅亏损,相当于在3435采购2200吨。

总收益为每日盈亏累加总和,期权结构费用为0元/吨,初始保证金约为8%,逐日释放。极端行情下,A公司每天都在跌破下沿3435元时采购100吨,共计 2200 吨,最后一天又跌破下沿3435元,当日采购2200吨,整个策略共计在3435元采购4400吨,但比按入场价3500元采购优化了65元成本。

【实际结算情况】

|

日期 |

RB某合约收盘价 |

期权当日损益 |

|

2023-05-29 |

3,511.00 |

(3511-3435)*100=7600 |

|

2023-05-30 |

3,460.00 |

(3460-3435)*100=2500 |

|

2023-05-31 |

3,463.00 |

(3463-3435)*100=2800 |

|

2023-06-01 |

3,546.00 |

(3546-3435)*100=11100 |

|

2023-06-02 |

3,596.00 |

65*(22-4)*100=117000 |

|

总收益(元) |

|

141,000.00 |

|

单吨平均收益(元/吨) |

|

64.09 |

A公司于2023年5月29日3500点位入场,行情在第二天开始下跌,如果使用期货套保,每天会有浮亏产生,但在使用熔断累购套保场景下,由于收盘价仍落在结构安全垫之内(3435元≤期货收盘价<3565元),所以不仅没有亏损,还有每天100吨的采购补贴。行情于第四个交易日6月1日开始回升,当天比入场价3500上涨46元,但熔断累购套保实际收益为111元/吨。最后,方案于第五个交易日收盘时敲出,敲出时不仅依然获得前四天的收益,还一次性获得剩余未观察的1800吨的采购补贴,每吨补贴65元,共计141,000元,平均至2200吨后平均每吨获得采购补贴64.09元,并且收回了所有保证金。

如果A公司没有使用该方案,而是使用标准累购进行套保,在大涨突破上沿价格后,则每日采购补贴为零,采购套保效果较弱,以下是两个方案对比。

【策略对比——标准累购 VS 熔断累购】

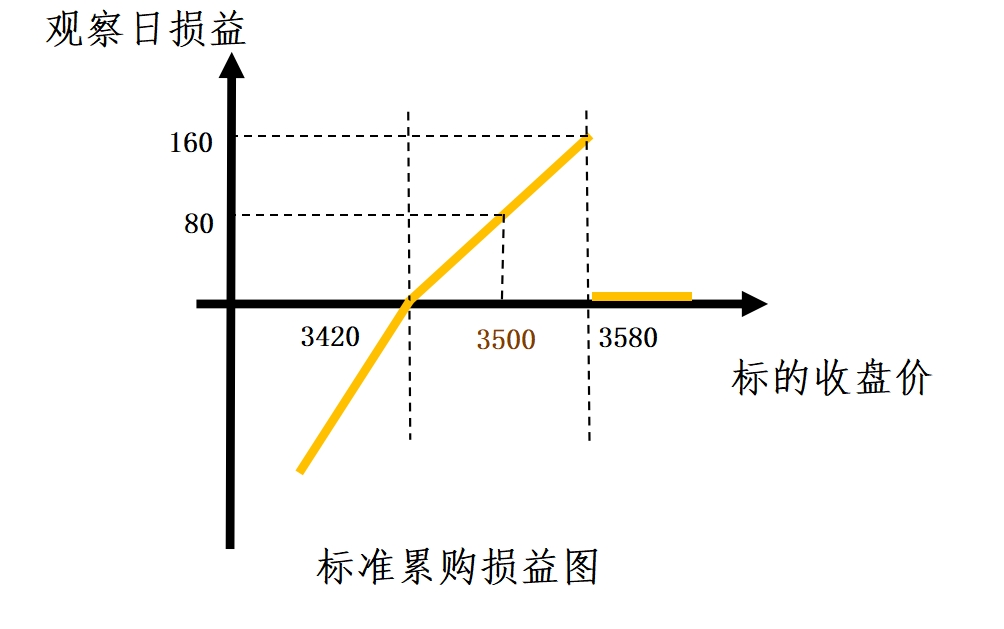

标准累购具体要素如下:

|

标的 |

RB某合约 |

|

期权结构类型 |

标准累购 |

|

入场价 |

3500 |

|

上方价格 |

3580 |

|

下方价格 |

3420 |

|

期权结构费用 |

0 |

|

杠杆倍数 |

2 |

|

期限 |

1个月(22个交易日) |

|

观察频率 |

每日观察 |

|

保证金 |

初始约8% |

|

(下跌/市场不利变动时或有追保, |

|

|

每日结算后逐日释放) |

|

日期 |

RB某合约约收盘价 |

每日损益 |

|

|

标准累购 |

熔断累购 |

||

|

2023/5/29 |

3,511.00 |

9,100.00 |

7,600.00 |

|

2023/5/30 |

3,460.00 |

4,000.00 |

2,500.00 |

|

2023/5/31 |

3,463.00 |

4,300.00 |

2,800.00 |

|

2023/6/1 |

3,546.00 |

12,600.00 |

11,100.00 |

|

2023/6/2 |

3,596.00 |

0.00 |

117,000.00 |

|

2023/6/5 |

3,638.00 |

0.00 |

— |

|

2023/6/6 |

3,641.00 |

0.00 |

— |

|

2023/6/7 |

3,621.00 |

0.00 |

— |

|

2023/6/8 |

3,654.00 |

0.00 |

— |

|

2023/6/9 |

3,711.00 |

0.00 |

— |

|

2023/6/12 |

3,652.00 |

0.00 |

— |

|

2023/6/13 |

3,741.00 |

0.00 |

— |

|

2023/6/14 |

3,739.00 |

0.00 |

— |

|

2023/6/15 |

3,760.00 |

0.00 |

— |

|

2023/6/16 |

3,799.00 |

0.00 |

— |

|

2023/6/19 |

3,752.00 |

0.00 |

— |

|

2023/6/20 |

3,743.00 |

0.00 |

— |

|

2023/6/21 |

3,686.00 |

0.00 |

— |

|

2023/6/26 |

3,667.00 |

0.00 |

— |

|

2023/6/27 |

3,728.00 |

0.00 |

— |

|

2023/6/28 |

3,731.00 |

0.00 |

— |

|

2023/6/29 |

3,723.00 |

0.00 |

— |

|

总收益 |

|

30,000.00 |

141,000.00 |

对比总结:

标准累购适合未来区间窄幅震荡的行情观点,区间宽,2倍杠杆分散至每日,越临近到期观察头寸越小;

熔断累购适合未来震荡上行或有短期突破的行情观点,对下沿价格判断要求高,但一旦敲出将会大幅提高资金收益率,提前获得全部套保头寸上涨补贴并且释放所有保证金,可滚动复购或灵活更换其他策略,但最后一日面临额外多接1倍完整数量多头的风险。

最后A公司在6月滚动操作熔断累计方案,第一笔于5月29日入场6月2日敲出,第二笔于6月5日入场,6月9日敲出,第三笔于6月12日入场,6月13日敲出。一共获得采购补贴430,600元,平均至3000吨采购计划中,则每吨获得采购补贴143.5元/吨。

|

日期 |

RB某合约收盘价 |

每日损益 |

操作 |

|

2023/5/29 |

3,511.00 |

7,600.00 |

第一笔:3500入场(上下沿:3435/3565) |

|

2023/5/30 |

3,460.00 |

2,500.00 |

|

|

2023/5/31 |

3,463.00 |

2,800.00 |

|

|

2023/6/1 |

3,546.00 |

11,100.00 |

|

|

2023/6/2 |

3,596.00 |

117,000.00 |

第五个交易日敲出 |

|

2023/6/5 |

3,638.00 |

7,800.00 |

第二笔:3625入场(上下沿:3560/3690) |

|

2023/6/6 |

3,641.00 |

8,100.00 |

|

|

2023/6/7 |

3,621.00 |

6,100.00 |

|

|

2023/6/8 |

3,654.00 |

9,400.00 |

|

|

2023/6/9 |

3,711.00 |

117,000.00 |

第五个交易日敲出 |

|

2023/6/12 |

3,652.00 |

4,700.00 |

第三笔:3670入场(上下沿:3605/3735) |

|

2023/6/13 |

3,741.00 |

136,500.00 |

第二个交易日敲出 |

|

总收益 |

|

430,600.00 |

|

三、项目总结

(一)一定程度上缓解公司套保择时难的问题,建立安全垫,优化采购成本

熔断累计在期货基础上建立了安全垫,在震荡或回调行情中有缓冲,行情小幅不利变动时依然有收益或减少套保损失。

(二)解决标准累计“看对方向无收益”的尴尬套保局面

标准累计具有震荡情况增收和低点建仓的优势,但大涨超过上沿区间时收益为零并且期权产品仍需要继续观察,占用了交易者套保头寸及保证金。而此次方案的熔断累计在保留原有累计优势的情况下,让交易者大涨时提前获得收益并及时结束头寸,便于企业后期随时调整套保策略。

(三)持续满足交易者需求,做到灵活平仓和个性化调整结构要素

为了及时应对不同行情变化,如盘中大涨时,中途平仓或有机会拿到和收盘时敲出同等的收益,防止行情冲高回落错过敲出时机,增加策略拿满收益的机会;此外,企业也可以通过平仓止损,缓解不断追保的压力以及规避最后一日额外观察数量头寸亏损风险,并且平仓后可复购产品或调整策略,提高资金使用率。

同时,华泰长城也可以根据交易者需求调整产品要素,如把区间调整为不对称,缩窄敲出区间增加敲出概率,同时放宽敲入区间降低采购成本,或者调整杠杆,缩窄上下沿区间换取最后一日额外观察数量为零。

华泰长城致力于深度了解交易者需求,设计定制化产品,寻求契合交易者需求的产品采购模式,不断迭代新产品,契合交易者个性化风险管理需求。

期货日报网声明:任何单位和个人,凡在互联网上以商业目的传播《期货日报》社有限公司所属系列媒体相关内容的,必须事先获得《期货日报》社有限公司书面授权,方可使用。

扫描二维码添加《期货日报》官方微信公众号(qhrb168)。提供市场新闻、品种知识干货、高手故事及实盘经验分享……每日发布,全年不休。

关于我们| 广告服务| 发行业务| 联系我们| 版权声明| 合作伙伴| 网站地图

本网站提供之资料或信息,仅供投资者参考,不构成投资建议。

豫公网安备 41010702002005号, 豫ICP备13022189号-1

《期货日报》社有限公司版权所有,未经书面授权禁止使用, Copyright © www.qhrb.com.cn All Rights Reserved 。